历峰集团年报解读:珠宝业务坚挺,电商成未来战略重点

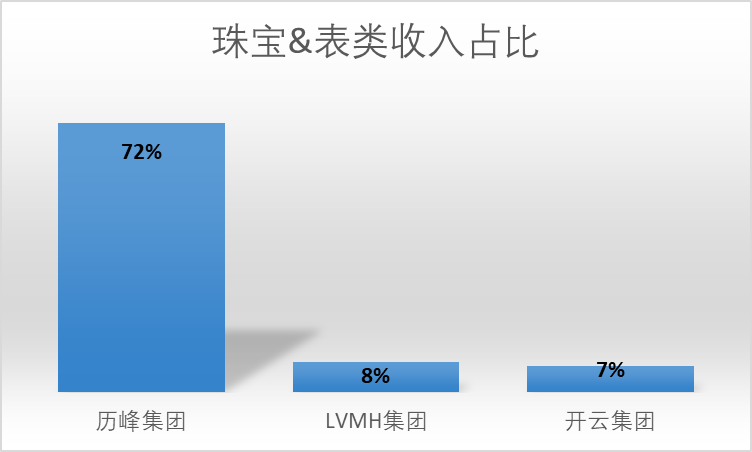

五月中旬,被誉为“世界奢侈品三大巨头”之一的历峰集团公布了截至2020.3.31的财年年报。相比另两大巨头LVMH和开云,历峰的“珠宝血统”更浓,坐拥卡地亚、梵克雅宝两大世界顶级珠宝品牌,并在2019年将意大利著名珠宝品牌布契拉提纳入麾下。本文将就历峰集团最新的业务数据及策略进行简要分析。

注:历峰集团珠宝业务收入占比51%,表类收入占比21%,远超LVMH和开云

业务概况

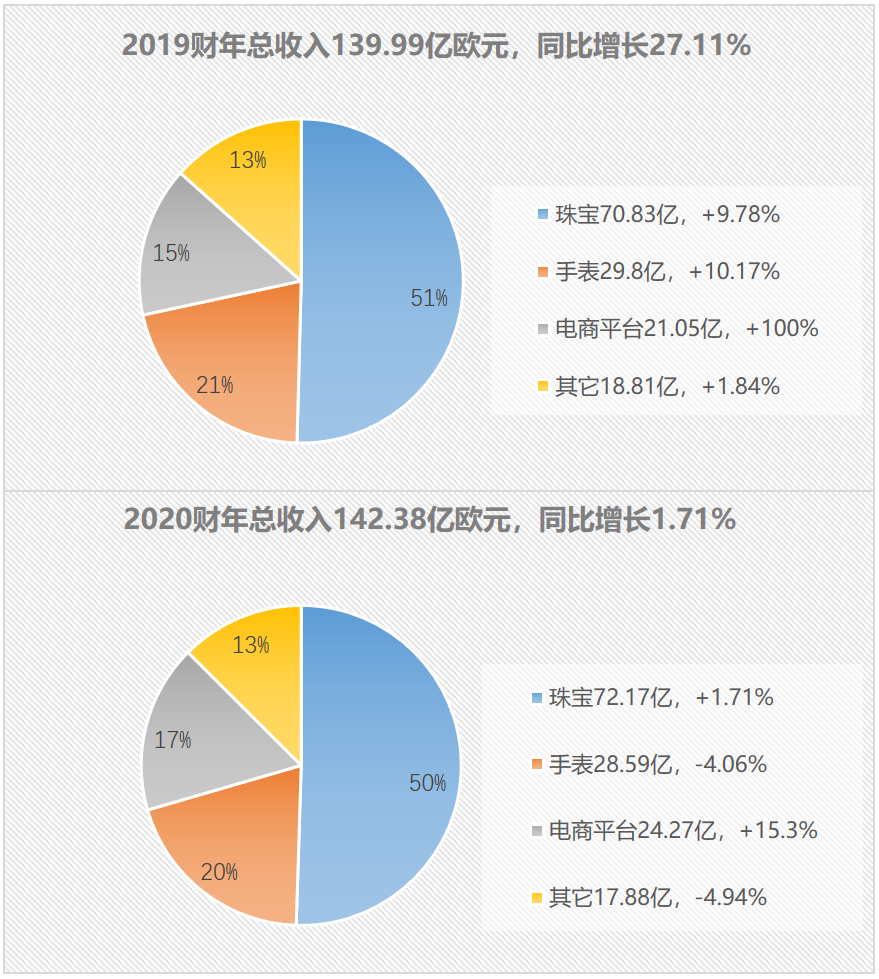

2019财年,历峰集团完成了对二手钟表电商平台Watchfinder和奢侈品零售电商YNAP(YOOX NET-A-PORTER)的收购,从而形成了全新的业务板块——电商平台。新业务在财年内为集团带来了21.05亿欧元的收入,并且通过和包括集团自有品牌在内的多个国际奢侈品牌实体店链接,进一步完善了集团的全渠道布局(关于全渠道详情可见 “线下低迷,线上迷茫,珠宝零售未来如何破局”)。截至2019年3月31日,YNAP已对接24个奢侈品牌、超过1400家精品店。除电商业务外,当年珠宝和钟表两大主力业务板块也表现良好,销售额均录得10%左右的增长。

2020财年,在不确定的国际环境叠加财年末疫情等因素影响下,集团销售额增速较上一财年显著放缓,仅增长1.71%,营业利润下降22%至15.18亿欧元,净利润下降67%至9.31亿欧元。各业务板块的销售额方面,电商平台在公司持续的投入下依然保持了较高的增长率,珠宝板块收入微增,而手表及其它板块则出现了个位数的下滑。

区域市场

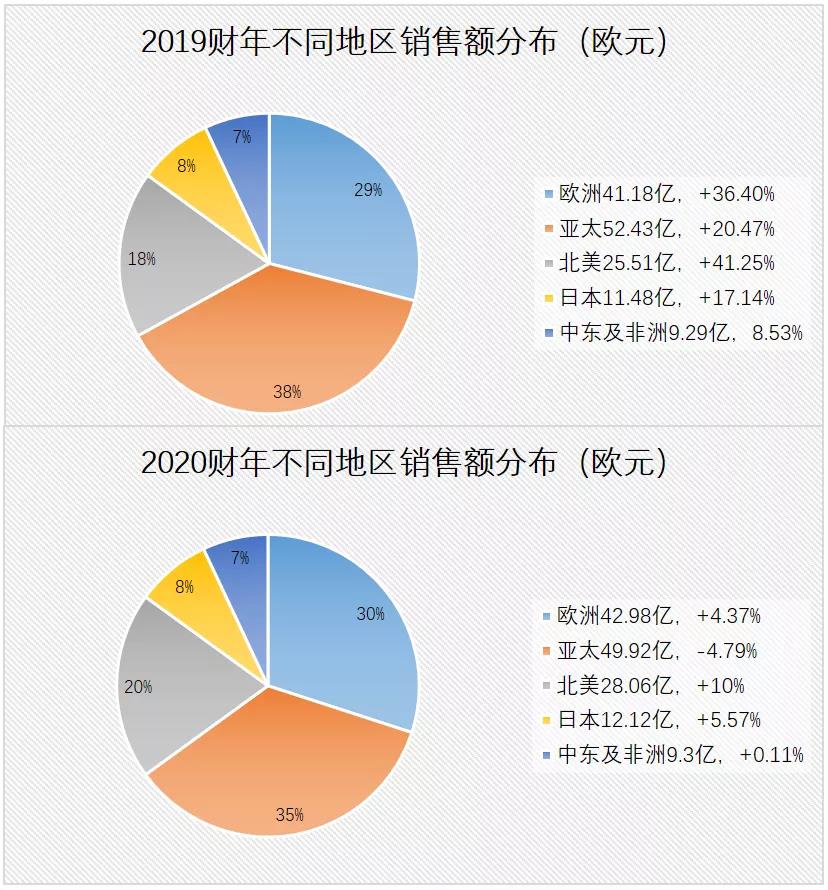

分地区来看,亚太(不含日本)依然是历峰最重要的市场。直观数据上,2019财年亚太市场的销售额增速为20.47%,低于欧洲和北美,但排除电商部门后,亚太地区的增长率为14%,显著高于欧洲1%及北美11%的水平,存量和增速均占据主导地位。

2020财年,亚太地区销售额增速下降至-4.79%,占比也由前一年的38%下降至35%。在上半个财年中,中国和韩国都取得了两位数的增长,但香港地区由于不稳定的社会环境导致销售额下降逾4成;下半个财年里,突如其来的疫情使得整个亚太地区都受到了冲击,1-3月份整体销售额降幅达到37%。另一方面,两大电商平台业务尚未在亚太全面铺开,也成为亚太地区和欧美地区销售额差距缩小的主要原因。

销售渠道

线下零售:受法国、香港的社会问题以及财年末的新冠病毒等因素影响,集团全年零售业务收入小幅下降2%,线下零售渠道占总销售额比重由上一财年的53%下降至51%,其中珠宝品牌零售业务基本保持稳定。

线上零售:集团两大独立电商平台和旗下各品牌自有的线上渠道均出现显著增长,整体销售额增长达14%,占集团总销售额比重也由16%上升至19%。

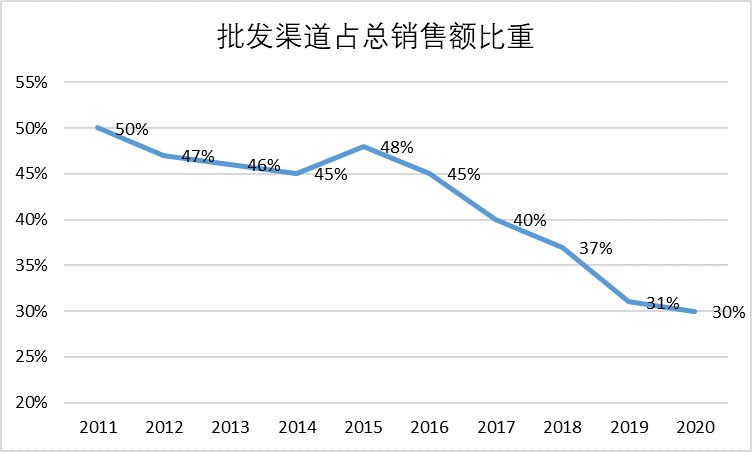

批发业务:销售额下降了5%,批发渠道占集团总销售额比重进一步下降至30%。一方面,新冠疫情导致部分经销商关店影响了批发业务,另一方面,从长期数据来看,集团也在主动下调钟表板块的批发业务比重,主要原因是经销商销售业绩不理想的情况下许多产品流入“灰色市场”(即未经品牌方授权的销售渠道,通常价格低于官方指导价),对品牌形象造成负面影响。提高自营渠道占比,可有效加强对品牌形象的管理,并使实体店铺能够更好地接入“全渠道”体系;其次,自营渠道占比的上升也体现了集团对自有品牌盈利能力的信心。

历峰集团近十年批发渠道销售额占比走势

策略

从整份财报来看,“线上”及相关词汇成为出现频率最高的内容,在报告开篇的“主席回顾”中,集团掌门人Johann Rupert指出此次疫情的影响或许将长达3年,而线上销售已经被证明是这种环境下表现最好的渠道。早在疫情来临前,历峰就已经在重点布局电商业务,除了并购YNAP和Watchfinder两大平台外,还包括和阿里巴巴合作设立合资公司“峰猫”,开设YNAP天猫旗舰店,以及在天猫宣传“Watches & Wonders”展会(即前日内瓦钟表展“SIHH”,自2019年10月16日更名)等,都表明了历峰重仓电商、重仓中国的态度和决心。2020年,在全球格局产生深刻变革的大环境下,历峰集团后续将如何发展,让我们一起拭目以待~

YNAP天猫旗舰店,自2019.7.5开店至今已累积79万粉丝