钻石行业十年回顾,“王位”是否依然稳固?

钻石,大自然赋予人类的精灵,自面市以来一直被视为财富和地位的象征,受到全球消费者广泛关注,已成为全球珠宝产业中的重要一环。过去十年间,全球钻石行业发生了不少变化,本文力图通过回顾这十年钻石行业的发展变化,以期对钻石行业未来发展趋势进行研判。

国际钻石行业

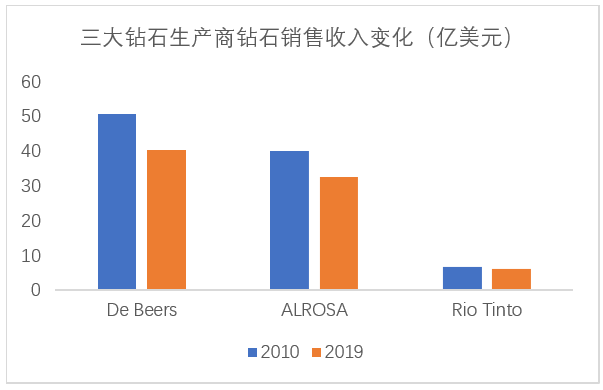

1、毛坯钻石 销售收入

数据来源:公司年报

De Beers 2010年50.8亿美元,2019年40.4亿美元,较2010年下降19.7%。

ALROSA 2010年40亿美元,2019年32.7亿美元,较2010年下降18.3%。

Rio Tinto 2010年6.82亿美元,2019年 6.19亿美元,较2010年下降9.2%。

三大钻石生产商销售收入的普遍下滑是全球钻石生产商发展的缩影。

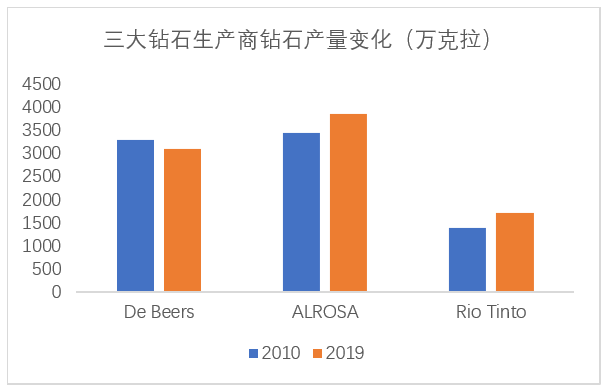

开采总量

数据来源:公司年报

De Beers 2019年产量3090万克拉,较2010年下降了6%。

ALROSA 2019年产量达到3849万克拉,较2010年增加了12%,主要由于其收购并开发了新的矿山。

Rio Tinto 2019年产量为1703万克拉,较2010年增加了23%。

销售收入下降,同时产量不断提高,导致毛坯钻石的库存不断增长,例如ALROSA 在2019年末的毛坯钻石库存达到2260万克拉,占其2019产量的59%,这一现象导致毛坯钻石价格的下降。据 EDAHN GOLAN 统计,与2010年相比,2019年这三家钻石矿商平均价格下降了26%。

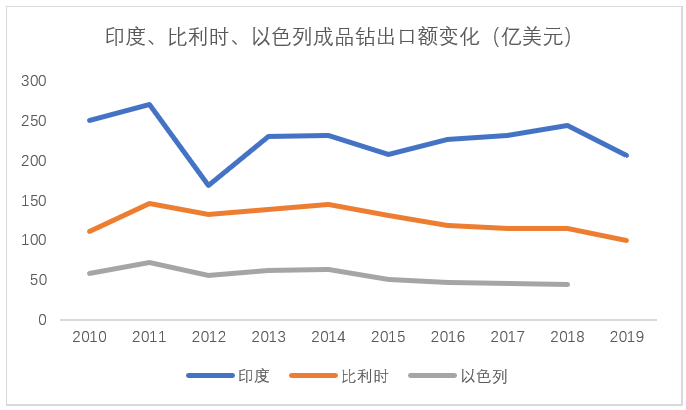

2、加工贸易 钻石的加工贸易主要集中在印度、比利时、以色列、美国等国家。过去十年间,各个国家的贸易额均呈现出不同程度的下降。

数据来源:印度珠宝和宝石出口促进委员会、安特卫普钻石交易中心

印度:2010年毛坯钻石进口额为115.03亿美元,成品钻石出口额为250.20亿美元;2019年毛坯钻石进口额上升20%达到138.06亿美元,成品钻的出口额下降18%达到206.18亿美元。

比利时:全球钻石贸易集散地,安特卫普钻石交易中心的数据显示,2010年毛坯钻石出口额为109.89亿美元,成品钻石出口额为111.00亿美元;2019年出口额则分别降到了91.71亿美元和99.28亿美元,降幅分别达到16.54%和10.56%。

以色列:2010年毛坯钻石出口额为31.0亿美元,成品钻石出口额为58.0亿美元;2018年出口额分别降到了25.2亿美元和44.8亿美元,降幅分别达到18.71%和22.76%。

3、零售市场 美国是全球第一大钻石消费市场,过去的十年中,美国的珠宝销售增长了23%,虽然对于10年这样一个跨度来讲,23%的增长不能算很多,但与产业链的其他环节相比已经是非常优秀的表现。

钻石行业上市公司数据显示,

Tiffany 的销售额从30.85亿美元提高到了44.24亿美元。

Signet 总销售额从34.37亿美元提高到了61.37亿美元,主要原因为门店数增加、单店销售额增长以及同业并购珠宝品牌Zales。

国内钻石行业

1、贸易市场数据来源:海关总署

根据海关总署统计,中国的钻石进口总额在十年间几乎翻了一倍,由2010年的39.98亿美元提高到了2019年的77.91亿美元,其中2014年曾达到91.46亿美元的高峰值。

2、零售市场 2010年,中国成为了全球第二大钻石消费市场,十年来消费规模不断扩大,中宝协基金发布的《2019钻石行业研究报告》显示,中国钻石消费市场规模已经占到全球的16%。

国内钻石饰品上市公司数据显示:

周大生的营收从2011年的18.28亿元增加到2019年的54.39亿元,

爱迪尔的营收从2011年的6.05亿元增加到2019年的23.97亿元,

莱绅通灵的营收从2011年的12.54亿元增加到2019年的13.19亿元。

观察与思考

1、供需趋向两极分化 从全球市场来看,毛坯钻石的销售与加工贸易都出现了下滑,而在零售端却有着不错的上涨。

根据 EDAHN GOLAN 的分析,出现这样矛盾现象的原因是倾向于小克拉钻石产品的消费需求,以及中游加工贸易企业的库存消化。

美国消费者的习惯正在发生转变,越来越多的消费者偏爱小克拉的产品,主要由于小克拉钻石饰品的价格相对较低及款式的多元化所致。同时,多年的钻石高消费使得美国消费者对钻石的兴趣正在减弱,美国人依旧很爱珠宝,但却不一定会选择钻石。

下游的批发商或零售商从加工商手里拿货时通常会约定账期,而加工商从矿企手里拿到毛坯钻时却需要付出现金,因此行业中游的加工商普遍需要依靠债务融资来解决资金的周转。

随着来自中国、印度等新兴市场需求快速扩张,加工商不断的增加融资规模来扩大收购和生产,融资成本的增加将成品钻的价格也逐步推高,加工商疯狂的收购毛坯钻石又使得价格上涨传导到了毛坯钻石。

2010-2019成品钻价格指数走势

当2011年下半年价格泡沫破灭时,一大批加工企业倒闭,存活下来的企业也面临着大量的存货和高昂的债务负担,在接下来的几年里大多数加工企业都选择了去库存和降负债。

中游企业债务在2013-2014年达到高峰

数据来源:Tacy,De Beers,Edahn Golan

2、消费趋向新兴市场 以美国、欧洲、日本为代表的发达国家市场受经济发展趋缓、结婚率下降的影响,婚庆珠宝的需求正在降低,与此同时,为自己购买珠宝的女性正在增加,一些针对女性悦己消费的珠宝品牌正在崛起,如我们之前文章提到的加拿大新兴珠宝零售品牌 Mejuri (详情可阅:战疫思考丨复购率30%,Mejuri如何留住消费者的心)。

以中国、印度为代表的新兴市场依然是市场增量的主要来源,这些国家的GDP和居民收入在增加,中产阶级群体在扩大,有很好的消费前景。根据中宝协基金发布的《2019钻石行业研究报告》显示,目前国内市场仍有很大空间,尤其是在三四线城市的渗透、消费场景的拓展以及轻奢化趋势加速方面大有可为。

3、行业未来展望 1、市场需求细分化、个性化

随着千禧一代成为钻石消费的主力,追求差异化、个性化成为消费的主题,仅靠一款“六爪”风靡全球的历史很难再度上演。

对于企业而言,以下能力将成为未来发展的关键:

要有设计能力,设计出消费者喜爱的款式;

要有营销能力,要让消费者在众多竞争企业中看到你的产品;

要有客户管理能力,随着钻石消费的普及,二次消费也许将成为新的增长点,如何管理客户提高复购率也将变得更为重要。

2、培育钻石崛起

培育钻石毫无疑问对天然钻石构成了挑战,无论是De Beers 最初的严防死守,还是2018年建立新的品牌主动拥抱培育钻石,都反映出了这一钻石巨头对培育钻石的重视。(详情可阅:战疫思考丨今年会是培育钻石的爆发点吗?)

现在越来越多的人正投入到培育钻石的领域中来,技术的进步、资金和人力的不断投入,将使得培育钻石的供应量不断增加,同时价格也不断降低。

未来,也许天然钻石和培育钻石之间的区别将越来越明显,天然钻石依然是高贵、奢华的代表,而培育钻石将更多进入轻奢、时尚领域。

.jpg)