再融资新规落地,爱迪尔应声而动

2月14日,证监会发布了《关于修改<上市公司证券发行管理办法>的决定》、《关于修改<创业板上市公司证券发行管理暂行办法>的决定》、《关于修改<上市公司非公开发行股票实施细则>的决定》(以下简称“再融资新规”)。伴随着再融资新规的落地,多家A股上市公司在近期公布了计划实施定增的提示性公告,其中珠宝行业上市公司爱迪尔已于2月24日发布了关于筹划非公开发行股票的提示性公告。可以预见再融资新规的推出,将对缓解上市公司及中小企业流动资金压力起到积极的推动作用,也将对我国资本市场的发展产生长期的积极影响。

再融资政策修订内容

新规相比此前的规则有较多的改变,整体更加市场化。与2017年2月发布的再融资规定、2017年5月发布的减持规则、以及2018年11月的融资监管要求相比,本次再融资新规主要涉及以下几项内容的调整:

一是精简发行条件,拓宽创业板再融资服务覆盖面。

二是优化非公开制度安排,支持上市公司引入战略投资者。

三是适当延长批文有效期,方便上市公司选择发行窗口。

修订内容:创业板发行条件 ——修订前

非公开发行:连续2年盈利;前次募集资金基本使用完毕

公开发行:最近一期期末资产负债率高于45%

——修订后

非公开发行:取消连续2年盈利条件;取消前次募集资金基本使用完毕的条件,调整为信息披露要求

公开发行:取消最近一期期末资产负债率高于45%的限制

影响:降低创业板上市公司非公开及公开发行门槛与条件

修订内容:发行对象 ——修订前

主板、中小板:不超过10名

创业板:不超过5名

——修订后

主板、中小板、创业板:均不超过35名

影响:增加发行对象

修订内容:发行定价 ——修订前

不低于定价基准日前20日公司股票均价的90%

——修订后

不低于定价基准日前20日公司股票均价的80%

影响:加大发行价格折扣力度,增强募集吸引力

修订内容:锁定期 ——修订前

大股东、战略投资者:36个月

其他投资者:12个月

——修订后

大股东、战略投资者:18个月

其他投资者:6个月

影响:缩短锁定期,降低投资锁定期风险

修订内容:减持限制 ——修订前

连续90天内集中竞价减持不超过总股本1%,大宗交易减持不超过总股份2%

——修订后

减持不适用《上市公司股东、董监高减持股份的若干规定》的有关规定

影响:放松减持限制

修订内容:批文有效期 ——修订前

6个月

——修订后

12个月

影响:减少因批文失效而无法发行的情形

修订内容:定价基准日 ——修订前

发行期首日

——修订后

董事会决议提前确定发行对象(大股东、战略投资者):董事会决议公告日、股东大会决议公告日、发行期首日;

其他情况:发行期首日

影响:定价机制更加灵活,有利于引入战略投资者

修订内容:发行规模 ——修订前

上市公司申请非公开发行股票的,拟发行的股份数量原则上不得超过本次发行前总股本的20%

——修订后

上市公司申请非公开发行股票的,拟发行的股份数量原则上不得超过本次发行前总股本的30%

影响:非公开发行上限进一步放宽,发行规模空间更大

修订内容:保底安排 ——修订前

未明确

——修订后

上市公司、控股股东、实控人、主要股东不得直接或间接为定增参与方提供保底

影响:强化对“明股实债”的限制

再融资政策变迁

2014年以来,再融资市场经历了政策从宽松到收紧,再到逐步放松的过程。

宽松期

政策 2014年5月14日,《创业板上市公司证券发行管理暂行办法》

2015年4月23日,《上市公司重大资产重组管理办法》

市场情况 在鼓励提高直接融资比例的大背景下,再融资市场也进入政策宽松期,但杠杆资金和二级市场的套利行为也积累了大量风险,政策宽松期也随着2015年股灾而结束。

收紧期

政策 2016年6月17日,发布《关于上市公司发行股份购买资产同时募集配套资金的相关问题与解答》

2017年2月17日,发布《发行监管问答——关于引导规范上市公司融资行为的监管要求》

2017年5月26日,发布《上市公司股东、董监高减持股份的若干规定》

2018年10月12日,发布《关于上市公司发行股份购买资产同时募集配套资金的相关问题与解答》

市场情况 2016年起发布一系列政策从定价、发行规模、时间间隔、减持四个角度加强对再融资市场的监管,大幅压缩了上市公司股东的资本运作空间,可转债、优先股及公开发行股票等融资方式成为市场主流。

过渡期

政策 2018年10月12日,发布《关于上市公司发行股份购买资产同时募集配套资金的相关问题与解答》

2018年11月9日,发布《发行监管问答——关于引导规范上市公司融资行为的监管要求》

2019年10月18日,发布《关于修改<上市公司重大资产重组管理办法》的决定》

2019年11月8日,发布《上市公司证券发行管理办法》、《创业板上市公司证券发行管理暂行办法》、《上市公司非公开发行股票实施细则》征求意见稿

市场情况 2018年股权质押危机导致上市公司出现不同程度的流动性风险,开始逐渐对再融资市场“松绑”,对配套资金用途、发行定价、锁定期等再一次进行了放宽。

对资本市场的影响

此次再融资政策的调整将在疫情特殊时期给予上市公司更多助力,也是我国深化金融供给侧结构性改革、完善再融资市场化约束机制、增强资本市场服务实体经济能力的一项重要举措,新规的便捷性和包容性无疑将激发再融资市场活力,为优质的上市公司提供源头活水。

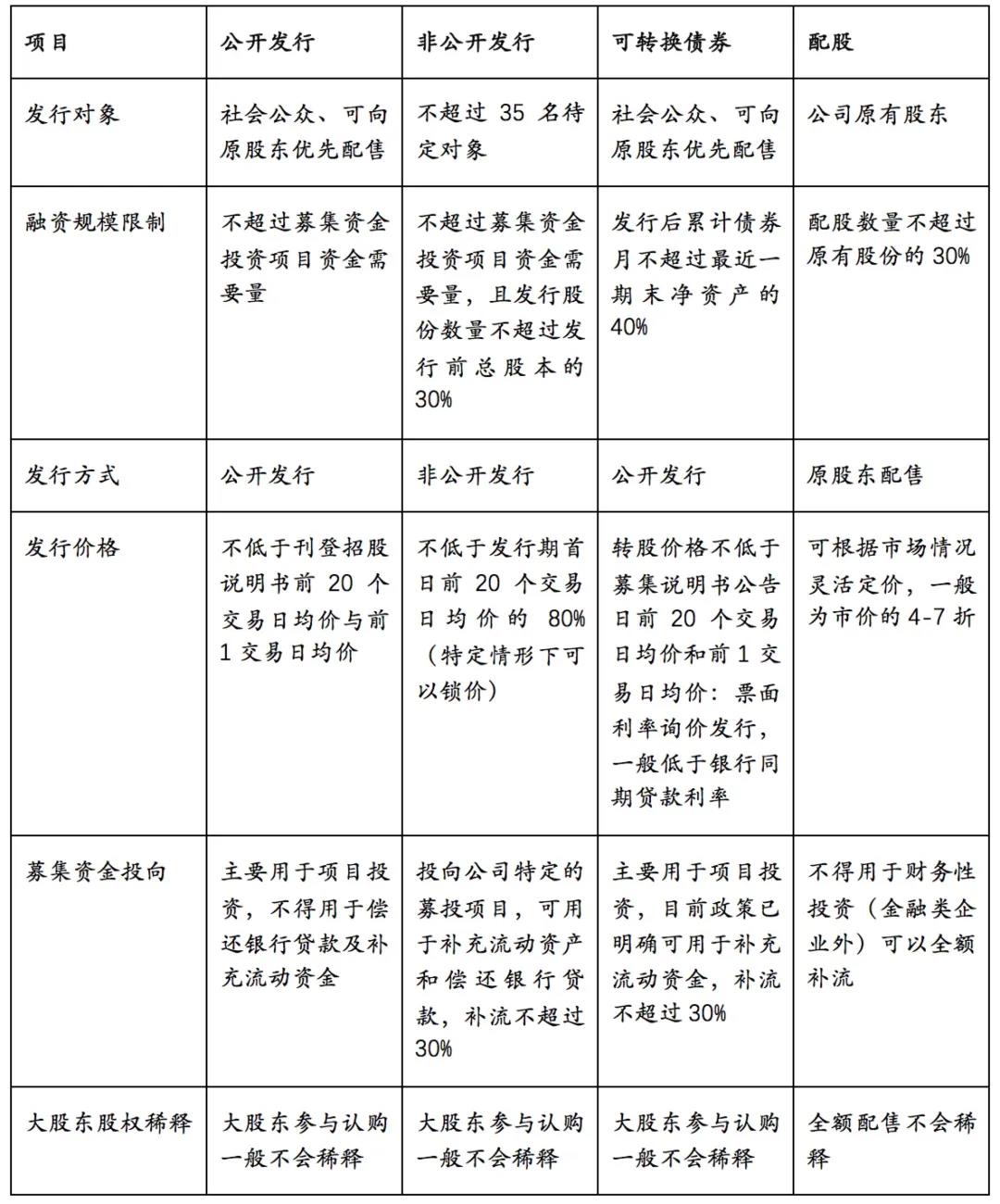

01、放宽上市公司再融资渠道 上市公司再融资方式多种多样,主要包括:增发、可转债及配股。2017年随着再融资政策收紧,定增迅速降温,可转债成为上市公司再融资的主要工具。本次再融资政策的修订将为上市公司提供更加通畅的再融资渠道,相关机构表示,2020年再融资规模有望恢复到1.2-1.5万亿水平。

02、提升并购重组规模 2017年2月再融资政策在限制非公开发行的同时,也限制了并购重组的配套募集资金,在原有的政策下,并购重组配套募集资金发行难度相当大,在交易对方希望获得部分现金对价的时候,不利于促进交易达成。再融资新规实施以后,并购重组配套募集资金难度将明显降低,预计上市公司并购重组配套募集资金市场总量将较2018年、2019年有明显增长。

03、进一步助推经济转型及产业升级 本次政策的修订与“通过资本市场改革支持中国经济转型及产业升级”的趋势相契合。长期以来,中小企业、新兴产业一直是再融资及并购重组较为活跃的领域,此次再融资政策的完善可能使得中小创公司更为受益;从行业角度来看,代表中国产业升级方向的科技制造与生物医药等领域可能在再融资与并购重组方面更为活跃。

04、资源配置更加市场化 保底协议的取消将会让投资者更慎重地选择投资标的,对于业绩、题材、资产质量较好的上市公司,再融资难度会有所下降,而对于一些质量较差的上市公司,可能导致其再融资难度提高。从这个角度讲,此次政策的修订一定程度上以更加市场化的方式调节了资源的配置,促进优质上市公司做大做强。